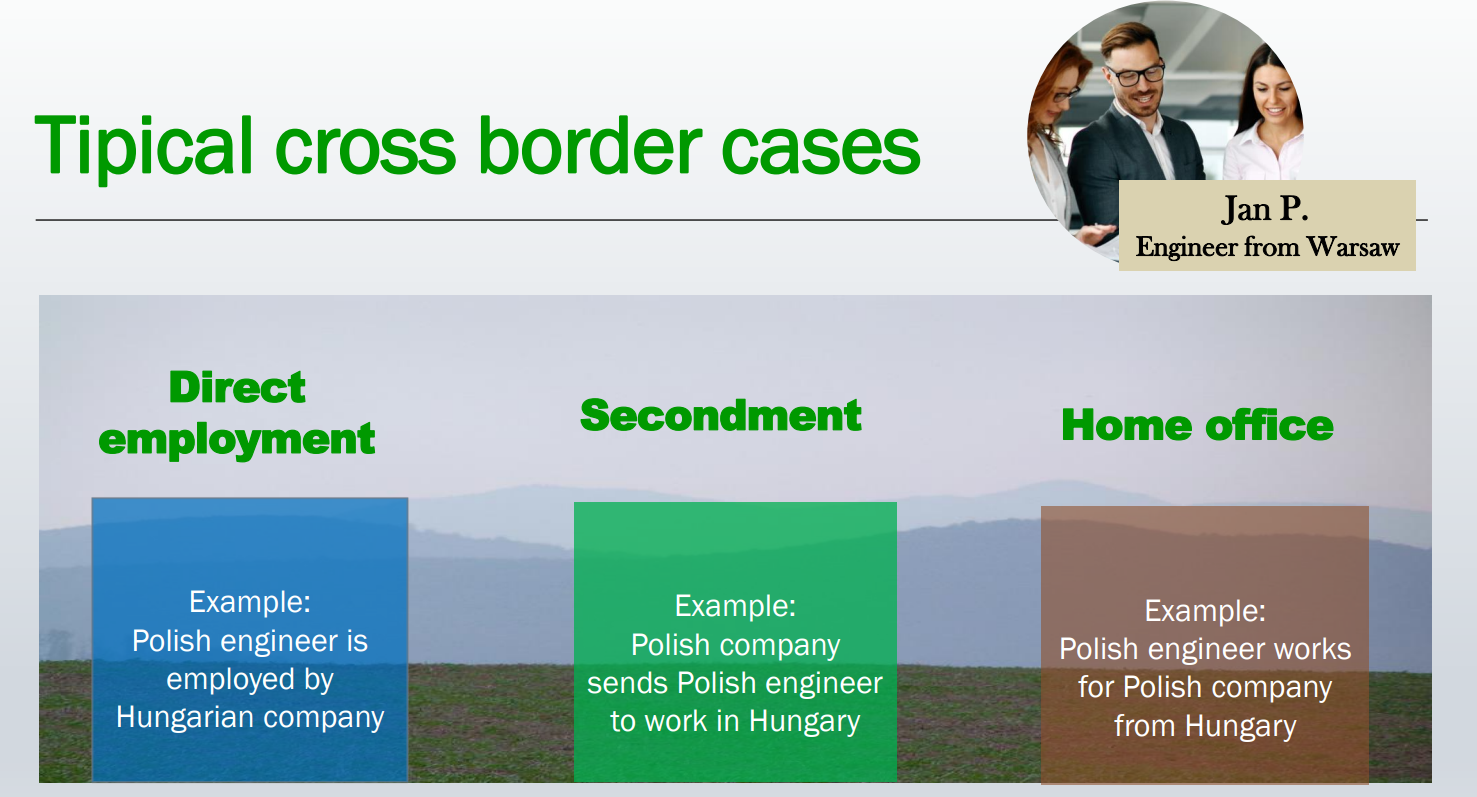

Nicht nur multinationale Unternehmen sondern auch der Mittelstand setzt zunehmend auf grenzüberschreitende Arbeitsverhältnisse und Entsendungen. Die rechtlichen und steuerlichen Auswirkungen der Beschäftigung von ausländischen Arbeitnehmern sind komplex und es lohnt sich, die steuerlichen und sozialversicherungsrechtlichen Aspekte im Voraus zu berücksichtigen. Im Folgenden beschreiben wir die drei häufigsten Szenarien der grenzüberschreitenden Beschäftigung in Ungarn.

Bei der Erörterung der häufigsten Szenarien gehen wir vom Beispiel eines Ingenieurs aus Polen aus, der in Ungarn tätig ist. Anhand dieses Fallbeispiels werden wir die steuerlichen und sozialversicherungsrechtlichen Folgen und Optionen analysieren und dabei auch einige klassische Fallstricke beleuchten. Obwohl in unserem Beispiel der grenzüberschreitend tätige Arbeitnehmer in Ungarn ein polnischer Staatsbürger ist, sind die Überlegungen ähnlich für Arbeitnehmer aus anderen EU-Ländern wie Deutschland, Österreich, der Slowakei usw..

Zusammenfassung: In diesem Beispiel ist der polnische Ingenieur bei einem ungarischen Unternehmen angestellt und arbeitet in Ungarn. In der Regel bleibt der Ingenieur steuerlich ansässig und somit unbeschränkt steuerpflichtig in Polen. Die Einkommensteuer für das Arbeitseinkommen wird in Ungarn fällig, ebenso wie die Sozialversicherungsbeiträge.

Zu beachtende Aspekte:

Zwei oder mehr Arbeitgeber?

Wenn der Ingenieur nicht nur in einem, sondern in zwei oder mehr Mitgliedstaaten als Arbeitnehmer tätig ist, kann dies zu einer falschen Handhabung der Sozialversicherung durch den Arbeitgeber führen. Die Arbeitgeber erkennen oft nicht die Tatsache, dass der Arbeitnehmer in solchen Fällen nur im Wohnsitzmitgliedstaat (Polen) sozialversicherungspflichtig ist. Diese Ausnahme von der allgemeinen Regel gilt auch dann, wenn ein wesentlicher Teil seiner Tätigkeit in Polen ausgeübt wird oder wenn er bei verschiedenen Arbeitgebern beschäftigt ist, die ihren Sitz in anderen Mitgliedstaaten als Polen haben.

Zusammenfassung: In diesem Beispiel entsendet ein polnisches Unternehmen einen polnischen Ingenieur zur Beschäftigung in einem Unternehmen in Ungarn. Normalerweise wird die Einkommensteuer für das Arbeitseinkommen in Polen fällig, wenn der Ingenieur 183 Tage oder weniger in Ungarn verbringt. Hält er sich mehr als 183 Tage in Ungarn auf, wird sein Arbeitseinkommen in Ungarn besteuert, aber seine gesamte Steuerpflicht liegt in Polen, wenn der Ingenieur ein polnischer Steuerinländer ist. Die Sozialversicherung wird in Polen fällig.

Zu beachtende Aspekte:

Zusammenfassung: In diesem Beispiel zieht ein polnischer Ingenieur dauerhaft nach Ungarn und leistet Fernarbeit für ein polnisches Unternehmen von seinem Wohnsitz in Ungarn aus. In den meisten Fällen wird der Ingenieur in Ungarn unbeschränkt steuerpflichtig sein, einschließlich der Einkommensteuer für das Arbeitseinkommen. Auch die Sozialversicherung wird in Ungarn fällig.

Zu beachtende Aspekte:

Ist die Körperschaftssteuer relevant?

Diese Frage mag überraschend erscheinen, aber eine Person, die in einem Heimbüro in Ungarn arbeitet, kann für den ausländischen Arbeitgeber eine Körperschaftssteuerpflicht auslösen. In unserem Beispiel kann für das polnische Unternehmen in Ungarn eine "Betriebsstätte" für Zwecke der Körperschaftsteuer in einer Vielzahl von Konstellationen entstehen, z. B. bei Kundenbesuchen und Verhandlungen mit Kunden.

In allen Fällen einer grenzüberschreitenden Beschäftigung, ob sie von einem ausländischen oder einem ungarischen Unternehmen geplant wird, sollten die steuerlichen und sozialversicherungsrechtlichen Folgen für jeden Arbeitnehmer im Voraus individuell analysiert werden. Die oben beschriebenen gemeinsamen Szenarien basieren auf einer wirtschaftlichen Beziehung zwischen zwei EU-Mitgliedstaaten, nämlich Ungarn und Polen. In diesem Zusammenhang ist darauf hinzuweisen, dass unsere Analyse der steuerlichen und sozialversicherungsrechtlichen Folgen bei einem Nicht-EU-Mitgliedstaat zu einem abweichenden Ergebnis geführt hätte.

Anmerkung: Dieser Artikel basiert auf unserem Vortrag bei der Ungarisch-Polnischen Handelskammer im Februar 2023.

Wir sind bestrebt, zum Wertschöpfungsprozess unserer Mandanten beizutragen, indem wir ihre Ziele verstehen und sie dabei unterstützen, diese zu erreichen.

In unseren Fallstudien veranschaulichen wir anhand einiger Beispiele, wie wir uns für unsere Auftraggeber täglich einsetzen und welche Vorteile wir für sie erzielen.

A member firm of DFK International a worldwide association of independent accounting firms and business advisers

Lokale Lösungen,

internationale

Expertise

Kompetenz, der Unternehmen vertrauen.

Erfahrung, die überzeugt.

Unsere Buchführungsleistungen sind exakt auf die Bedürfnisse unserer Mandanten zugeschnitten. Viele unserer Mandanten haben ihre ungarische Buchhaltung und Bilanzierung dauerhaft an uns ausgelagert, um von einer effizienten und professionellen Abwicklung zu profitieren. Andere Unternehmen nutzen unsere Unterstützung nur vorübergehend, bis ihr internes Team vollständig geschult ist und die ungarische Finanzbuchhaltung eigenständig übernehmen kann.

Als beratungsorientierte Wirtschaftskanzlei bieten wir weit mehr als klassische Treuhandservices. Wir arbeiten mit einer etablierten, vollständig digitalen Buchhaltungsplattform eines renommierten Herstellers, die in Deutschland, Österreich und der Schweiz erfolgreich im Einsatz ist. Wir übernehmen den gesamten Buchführungs-, Bilanzierungs- und Reporting-Prozess und liefern regelmäßige, präzise Reports im gewünschten Dateiformat, darunter Excel, CSV oder XML. Für zahlreiche Mandanten optimieren wir den Workflow, indem wir die Daten direkt in ihr ERP-System hochladen, sodass sie jederzeit aktuelle Finanzinformationen abrufen können.

Eine enge, transparente Kommunikation ist für uns essenziell. Unsere erfahrenen Experten stehen Ihnen regelmäßig zur Verfügung – auf Wunsch auch in englischer Sprache. So gewährleisten wir eine reibungslose Zusammenarbeit und eine Buchhaltung, die sich nahtlos in Ihre Geschäftsprozesse integriert.

Unsere vollständig digitalisierte Buchhaltungsplattform optimiert das Finanzmanagement für Unternehmen jeder Größe. Dank eines cloudbasierten Systems erhalten unsere Mandanten in Echtzeit Zugriff auf ihre Buchhaltungsdaten, wodurch höchste Genauigkeit, Transparenz und Effizienz gewährleistet werden. Zudem sorgt die nahtlose Integration von Steuer-Compliance-Funktionen dafür, dass unsere Steuerberater die gesetzlichen Anforderungen unserer Mandanten mittels digitaler Daten direkt aus der Buchhaltung erfüllen können.

Ein weiterer Vorteil unserer digitalen Buchhaltungsplattform ist die Möglichkeit, detaillierte Finanzberichte nach individuellen Anforderungen abzurufen. Diese Berichte bieten wertvolle Einblicke in Cashflow, Rentabilität und die finanzielle Gesamtsituation und unterstützen fundierte Geschäftsentscheidungen.

Darüber hinaus ermöglicht die Plattform eine flexible und digitale Zusammenarbeit zwischen unseren Mandanten und ihren Buchhaltern. Durch eine zentrale Lösung für Dokumentenaustausch und direkte Kommunikation mit unseren Buchhaltungsexperten wird die Effizienz der Arbeitsabläufe erheblich gesteigert. Ob Lohnbuchhaltung, Steuererklärungen oder Finanzplanung – unsere Mandanten profitieren von einer sicheren, zuverlässigen und skalierbaren Buchhaltungslösung, die exakt auf ihre Bedürfnisse zugeschnitten ist.

Während die meisten Unternehmen in Ungarn ihre Bücher in ungarischen Forint führen, kann dies für viele international tätige Unternehmen ein klarer Nachteil sein. Wir beraten Sie gerne zur Optimierung Ihrer Buchhaltungswährung und stellen Ihr Buchhaltungssystem von HUF auf die funktionale Währung Ihrer Wahl um, sei es EUR, USD, CHF oder eine andere Währung.

Wir bei Gyarmathy&Partners unterstützen Sie beim Aufbau von integrierten Rechnungslegungs- und Berichterstattungssystemen für Ihr ungarisches Tochterunternehmen. Wenn Sie ein bereits vorhandenes Programm ihrer Unternehmensgruppe auch in Ungarn zur Finanzbuchhaltung, Bilanzierung, bzw. zum Reporting verwenden möchten, helfen wir Ihnen, Ihre Software an die ungarischen Standards anzupassen.

Wir beraten Sie gerne bei allen Fragen zu den Besonderheiten des ungarischen Bilanzwesens, wie z.B. die Kalkulationen von EBIT und Dividenden, sowie zur Anwendung von IFRS und US-GAAP.

Wenn Ihnen die Einrichtung einer eigenen Lohnbuchhaltung für Ihr Unternehmen nicht rentabel erscheint und Ihnen absolute Vertraulichkeit bei der Lohn- und Gehaltsabrechnung wichtig ist, übernehmen wir gerne sämtliche Lohnabrechnungsaufgaben für Sie. Dies ist eine große administrative Entlastung sowohl für kleinere Tochtergesellschaften als auch für größere Unternehmen, die zur Auszahlung von Sozialversicherungs- und Mutterschaftsgeldern verpflichtet sind. Unsere Experten erfüllen die besonderen gesetzlichen Anforderungen an Lohnbuchhalter von Unternehmen mit mehr als 100 Mitarbeitern.

Während wir uns um Ihre gesamte Lohnbuchhaltung kümmern, kann sich Ihr Unternehmen auf Ihr Kerngeschäft konzentrieren. Zusätzlich zum regelmäßigen Reporting liefern wir eine monatliche E-Banking-Datei für die Zahlung von Gehältern, Steuern und Sozialversicherungsbeiträgen. So erledigen Sie die Überweisung von Löhnen und Steuern mit wenigen Klicks in Ihrem E-Banking-System.

Unsere Dienstleistungen umfassen die Erledigung sämtlicher lohnbezogenen Steuererklärungen, Meldungen an die Renten- und Krankenkassen sowie anderer obligatorischer staatlicher Abgaben. Die meisten unserer Mandanten, die ihre Buchhaltung und Berichterstattung an uns auslagern, beauftragen uns auch mit der Lohnbuchhaltung.

Als Arbeitgeber können Sie die zu erwartenden Lohnkosten mithilfe unseres Gehaltsrechners vorauskalkulieren und einschätzen.

Unsere Firmensitz-Dienstleistungen richten sich speziell an Unternehmen, die in Ungarn keinen eigenen Hauptsitz benötigen. Wir bieten Ihnen einen offiziellen Firmensitz im Stadtzentrum von Budapest und übernehmen die mit der Firmengründung und dem Geschäftsbetrieb des Unternehmens verbundenen administrativen und Backoffice-Aufgaben.

Selbstverständlich erledigen wir Ihnen gerne die Eintragung des neuen Firmensitzes ins Handelsregister oder die gesamte Handelsregistereintragung im Falle einer neuen Firmengründung in Ungarn. Diese Dienstleistungen richten sich als ergänzender Service an Mandanten, die unsere Outsourcing Buchhaltungs- und Steuerberatungsleistungen in Anspruch nehmen.

© 2025

© 2025